Sell in May: Die Idee

"Sell in May and go away" - so lautet eine der bekanntesten Börsenweisheiten für ein saisonales Investment in Aktien. Doch dies ist nur der erste Teil des Sprichworts. Weiter geht es (meistens) mit " ... but remember to come back in September". Wie denken Sie darüber? Im September einsteigen oder doch lieber erst im November? Wir haben uns mal den Verlauf der letzten 34 Jahre in einigen der wichtigsten Aktienmärkte etwas näher angeschaut.

Sell in May: Die Analyse

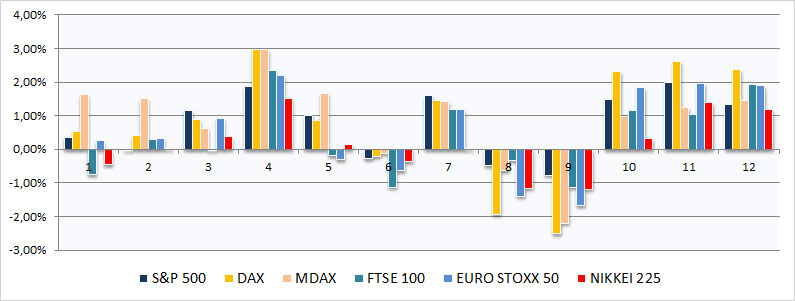

Auf den ersten Blick ist zu erkennen, dass an der Theorie der saisonalen Muster in den Aktienmärkten etwas dran zu sein scheint. Interessant dabei ist, dass die starke Phase nahezu fast aller betrachteten Märkte im Oktober startet und sich tatsächlich bis in den Mai hinein zieht. Anschließend bilden die Märkte im Juli dann nochmal ein Verlaufshoch aus bevor es im August und September in die beiden schlechtesten Monate des Jahres geht. Auch wird deutlich, dass am Anfang des Jahres der MDAX dem DAX überlegen ist und sich dieses Verhältnis am Ende des Jahres umdreht. Werfen wir aber nun mal einen Blick auf die Performance unter Berücksichtigung von Kosten.

Sell in May: Die Performance

Einen maßgeblichen Anteil an der real erzielbaren Performance stellen die Kosten dar. In den meisten Fällen sind sie der Renditekiller Nummer 1. Um praxisnahe Ergebnisse zu erzielen, wurden für die Berechnungen folgende Annahmen getroffen:

- Index: "Buy & Hold" mittels ETF, pauschale Gesamtkosten von 1,2% p.a. (bspw. für Depotgebühren, fixe und variable Kosten des ETF)

- Strategie: Umsetzung per CFD oder Future. Kosten von 3,0% p.a. anteilig je Handelstag (u.a. für Zinsen) zzgl. 0,08% je eröffneter Position (für Spread, Slippage und Transaktionskosten)

Bitte beachten: Die individuellen Kosten sind abhängig von Bank/Broker, Produkt, Markt, Handelsvolumen und der Kontogröße. Sie können deshalb von den hier getroffenen prozentualen Annahmen erheblich abweichen. Die im Folgenden ermittelten Renditen beruhen auf der Analyse der letzten 34 (FTSE: 29) Jahre ohne Berücksichtigung von Wechselkursbewegungen und Steuern. Sie dienen nur der Information und stellen weder ein Versprechen noch eine Garantie für zukünftige Gewinne dar!

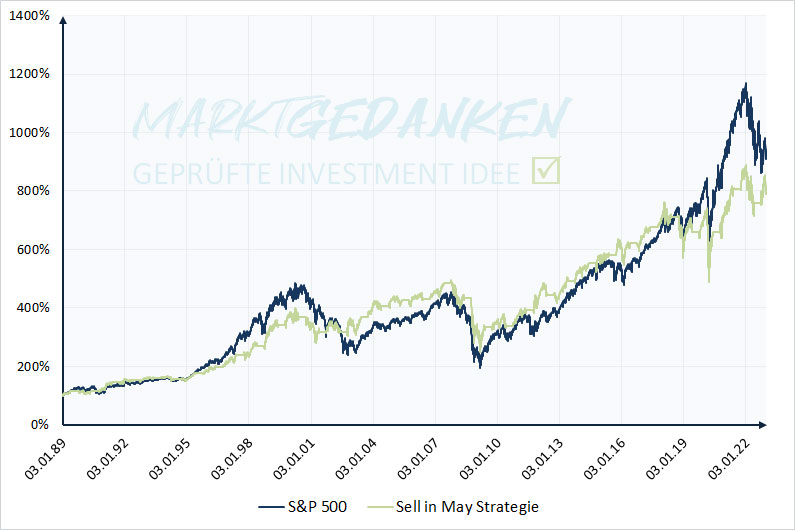

Sell in May Strategie auf den S&P 500 (Oktober - Mai)

Beim S&P 500 generiert die "Sell in May" Strategie keinen entscheidenden Vorteil. Unter Berücksichtigung der eingangs erwähnten Kosten und ohne Berücksichtigung von Dividenden liegt die jährliche Performance sogar hinter dem "Buy & Hold" Ansatz (+6,32% vs. +6,75%). Der zwischenzeitliche Verlust (Drawdown) wird hingegen von knapp 60% auf rund 50% gesenkt. Grund für die ähnliche Performance ist vor allem der im Vergleich zu den anderen Indizes schwankungsärmere Verlauf des S&P 500 über das Jahr hinweg. Da durch die lange Haltedauer auch das Währungsrisiko nicht außer Acht zu lassen ist, gibt es für diesen Markt bessere Ansätze zum Investieren.

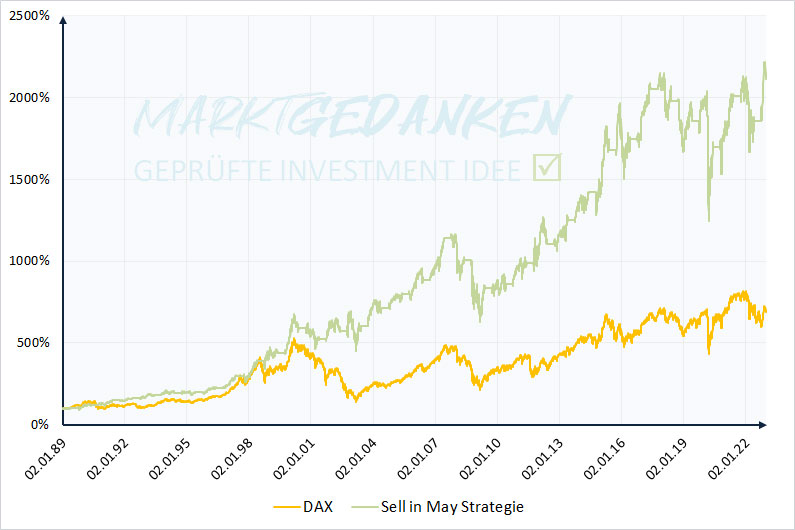

Sell in May Strategie auf den DAX (Oktober - Mai)

Besser sieht es beim deutschen Leitindex DAX aus. Der Verzicht auf das Investment zwischen Ende Mai und Anfang Oktober gibt einen enormen Performanceschub. Die jährliche Rendite steigt deutlich von +5,85% auf +9,40%. Ein entscheidender Faktor dabei ist der Zinseszinseffekt, der sich im Nachgang eines verringerten Drawdowns im Zeitraum 12/99 - 03/03 (knapp 35% statt 74%) besonders bemerkbar macht. Der "Corona Effekt" ging allerdings auch an dieser Strategie nicht vorüber, wodurch der neue zwischenzeitliche Verlust nun auf 46% anstieg (DAX weiter bei 74%).

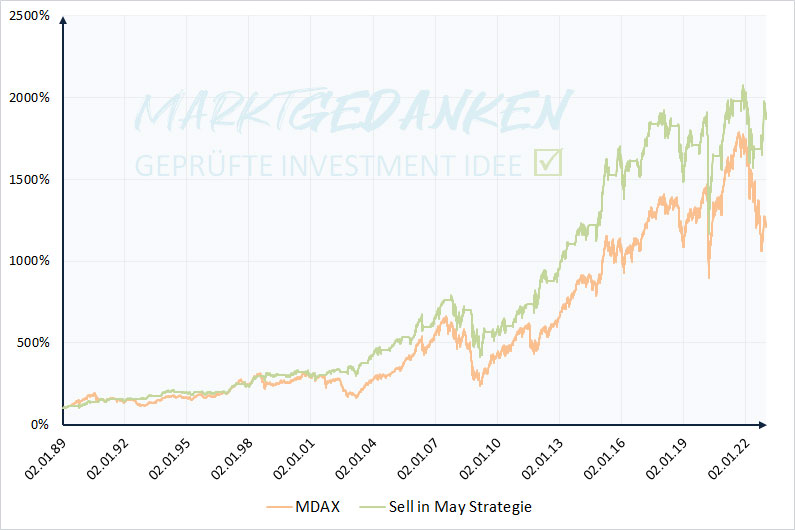

Sell in May Strategie auf den MDAX (Oktober - Mai)

Ebenfalls erfreulich präsentiert sich der MDAX. Die Steigerung der Performance ist nicht ganz so beeindruckend wie beim DAX, das Gesamtpaket passt aber. Höhere Rendite (+9,01% vs. +7,63%) bei geringerem Drawdown (47,82% vs. 64,14%) zeigen ein positives Bild für die "Sell in May" Strategie. Da der MDAX besonders zu Jahresbeginn gut performt, ergibt die Kombination "Frühjahr MDAX / Herbst DAX" eine interessante näher zu betrachtende Alternative.

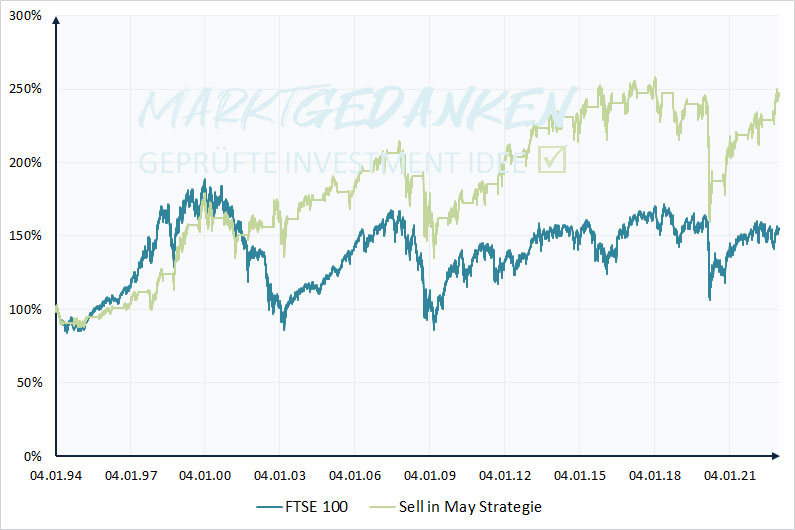

Sell in May Strategie auf den FTSE 100 (Oktober - April)

Auch im britischen Leitindex ist der positive Effekt der "Sell in May" Strategie ersichtlich. Hier ist der Name Programm: investiert wurde für diesen Strategiecheck nur von Anfang Oktober bis Ende April des Folgejahres. Das Ergebnis: ein verringerter Drawdown (38,36% statt 54,65%) führt zu einer Steigerung der Rendite nach Kosten von +1,50% auf +3,15% p.a..

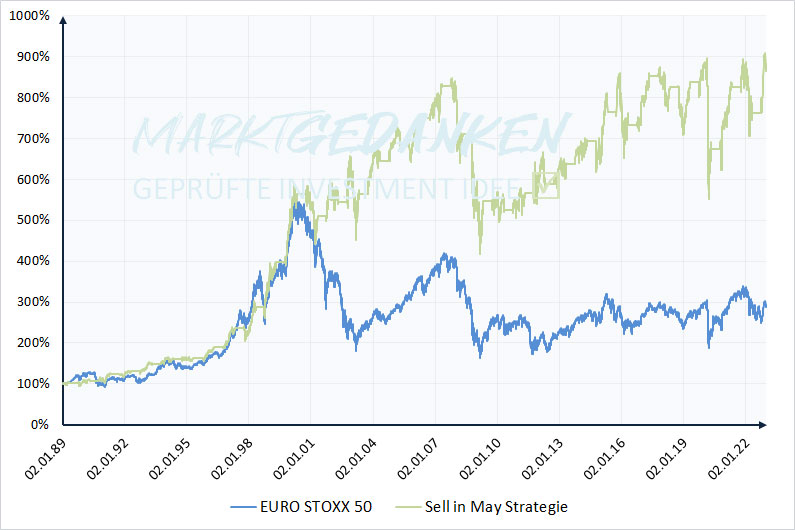

Sell in May Strategie auf den EURO STOXX 50 (Oktober - April)

Bis ins Jahr 2001 hinein noch gleichauf mit dem "Buy & Hold" Ansatz zieht die "Sell in May" Strategie auf den EURO STOXX 50 seit Anfang des Jahrtausends davon. Wie beim DAX führt auch im europäischen Index ein verringerter zwischenzeitlicher Verlust (50,67% vs. 70,35%) letztendlich zu einer höheren Rendite (+6,55% statt +3,16% p.a.).

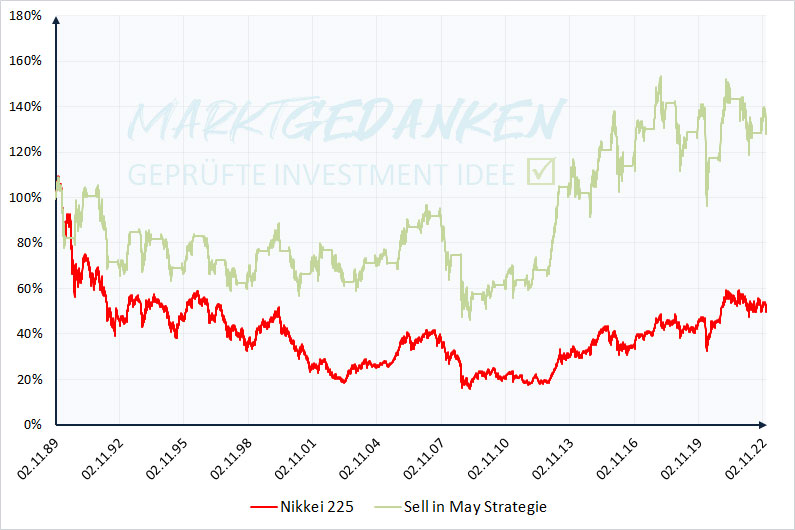

Sell in May Strategie auf den Nikkei 225 (Oktober - April)

Dass die "Sell in May" Strategie keine Wunder vollbringen kann, sieht man sehr schön am Nikkei 225. Zwar wird gegenüber "Buy & Hold" die Rendite gesteigert und der Drawdown gesenkt, unter Berücksichtigung der Kosten bleibt jedoch nach knapp 30 Jahren kein wirklich attraktiver Gewinn verbuchen. Hier gibt es interessantere Ansätze wie bspw. den "Sparplan Effekt".

| Snapshot | "Sell in May" Strategie |

|---|---|

| Handelsansatz | Im Herbst Aktien kaufen und im Frühjahr die Position beenden |

| Geeignet für | Aktienindizes (bspw. DAX, MDAX, Euro Stoxx 50) |

| Klassifizierung | A (Aktien) - Mehr zum ABC Modell |

| Strategietyp | Satellit - Mehr zum Core-Satellite Ansatz |

| Instrumente | Futures, CFD, ETF |

| Haltedauer | lang - über mehrere Monate |

| Handelsfrequenz | niedrig - zwei Transaktionen (je ein Kauf/Verkauf) pro Jahr (und Markt) |

| Kostenanalyse | Durch die wenigen Transaktionen und lange Haltedauer fallen Spread und Transaktionsgebühren weniger ins Gewicht als mögliche Zinskosten wie bspw. ein Overnight Swap. Bei der Umsetzung mittels ETF sind weitere (=fondsinterne) Kosten zu berücksichtigen. |

| Anmerkungen | Monatliche Verteilung der Performance ist in den Märkten unterschiedlich ausgeprägt. Zeitraum beinhaltet auch die Phänomene "Halloween Effekt" und "Weihnachtsrallye / Christmas Run". Gut kombinierbar mit dem Sparplan Effekt. |

Funktioniert die "Sell in May" Marktanomalie?

Auch nach der Berücksichtigung von moderaten Kosten war der Ansatz, Aktien nur über die Wintermonate zu halten, in den letzten 34 Jahren profitabel. Höhere Renditen bei geringeren Drawdowns lohnen einen Eintrag in unseren frei verfügbaren Investment Kalender. Aufgrund der guten Performance vor allem von DAX und MDAX werden dabei die Monate Oktober bis einschließlich Mai berücksichtigt.

Dein Ansprechpartner

Du willst mehr über diese oder andere Strategien erfahren? Du hast Fragen zum PLUS+ Programm? Dein persönlicher Investment Coach Michael steht Dir gerne bei Deinen Anliegen zur Verfügung.

Nimm einfach unter

Michael A. Martens

Michael A. Martens