Sparplan Effekt: Die Idee

Sparpläne in zumeist passive Indexfonds erfreuen sich glücklicherweise immer größerer Beliebtheit. Das Sparen findet dabei zu fixen Terminen - zumeist Monatsende oder Monatsmitte - statt. Dadurch fließt Geld in die Aktienmärkte. Während bei dem etablierten und mehrfach untersuchten Ansatz "Turn of the Month Effect" bzw. "Monatsultimo Effekt" der Fokus ausschließlich auf dem Monatswechsel liegt, gehen wir einen Schritt weiter. Die Frage ist: Wirken sich die Mittelzuflüsse in die Sparpläne eventuell auch zur Monatsmitte hin aus? Wenn ja: Wie können wir davon profitieren?

Sparplan Effekt: Die Analyse

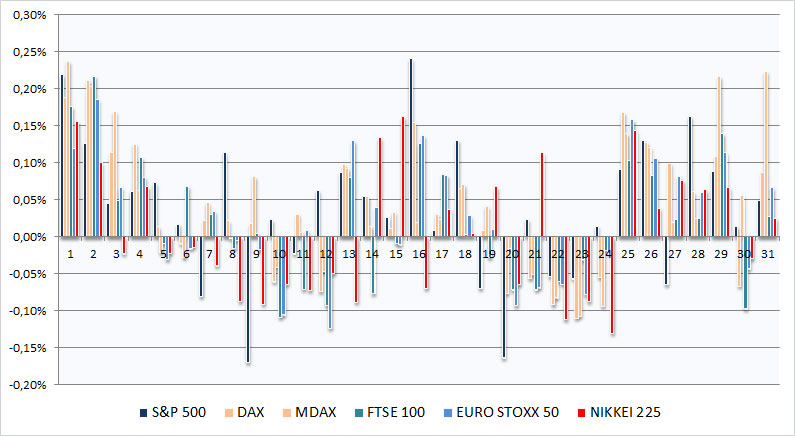

Betrachtet man die durchschnittliche Tagesperformance der letzten 34 Jahre so wird zunächst deutlich, dass um den Monatswechsel herum tatsächlich eine signifikante Überrendite besteht. Die Erkenntnisse des "Turn of the Month Effect" bzw. "Monatsultimo Effekt" lassen sich folglich bestätigen. Interessant ist weiterhin, dass auch im Bereich um die Monatsmitte die Renditen positiv sind. Der Sparplan Effekt scheint also auch dort zum tragen zu kommen. Für unsere Untersuchung der Performance (nach Kosten) nehmen wir im weiteren Verlauf an, man sei die Handelstage zwischen dem 25. bis einschließlich 4. Kalendertag (Monatsultimo) und zusätzlich zwischen dem 13. und 18. Kalendertag (Monatsmitte) investiert.

Sparplan Effekt: Die Performance

Einen maßgeblichen Anteil an der real erzielbaren Performance stellen die Kosten dar. In den meisten Fällen sind sie der Renditekiller Nummer 1. Um praxisnahe Ergebnisse zu erzielen, wurden für die Berechnungen folgende Annahmen getroffen:

- Index: "Buy & Hold" mittels ETF, pauschale Gesamtkosten von 1,2% p.a. (bspw. für Depotgebühren, fixe und variable Kosten des ETF)

- Strategie: Umsetzung per CFD oder Future. Kosten von 3,0% p.a. anteilig je Handelstag (u.a. für Zinsen) zzgl. 0,08% je eröffneter Position (für Spread, Slippage und Transaktionskosten)

Bitte beachten: Die individuellen Kosten sind abhängig von Bank/Broker, Produkt, Markt, Handelsvolumen und der Kontogröße. Sie können deshalb von den hier getroffenen prozentualen Annahmen erheblich abweichen. Die im Folgenden ermittelten Renditen beruhen auf der Analyse der letzten 34 (FTSE: 29) Jahre ohne Berücksichtigung von Wechselkursbewegungen und Steuern. Sie dienen nur der Information und stellen weder ein Versprechen noch eine Garantie für zukünftige Gewinne dar!

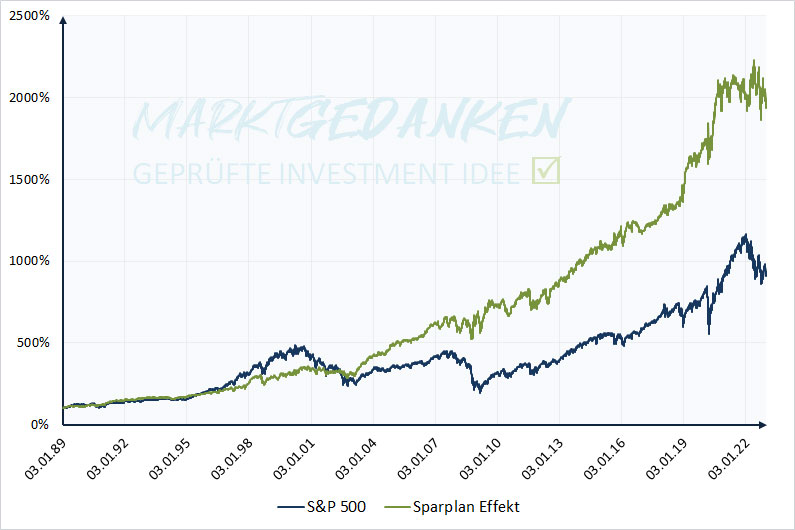

Sparplan Effekt beim S&P 500

Im S&P 500 legt die Strategie des Sparplan Effekts beeindruckende Zahlen auf. Eine jährliche Rendite (nach Kosten, ohne Dividenden) von +9,15% (vs. +6,75% beim "Buy & Hold") gepaart mit einem verringerten zwischenzeitlichen Verlust (Drawdown) von knapp 60% auf unter 22% sprechen eine deutliche Sprache. Positiver Nebeneffekt: anders als bspw. bei der Sell in May Strategie hatte das "Corona Loch" im Jahr 2020 beim Sparplan Effekt das Konto nicht negativ getroffen! Der S&P 500 fühlt sich mit diesem Handelsansatz offensichtlich mehr als wohl und zieht seit Spätsommer 2002 dem Index davon.

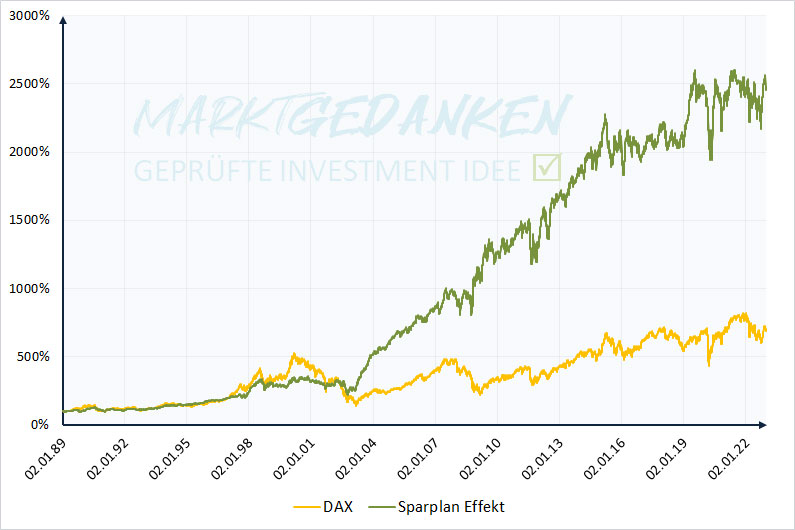

Sparplan Effekt beim DAX

Auch beim deutschen Leitindex DAX ist seit dem Herbst 2002 eine deutliche Überrendite des Sparplan Effekts gegenüber dem "Buy & Hold" Ansatz zu verzeichnen. In Zahlen sind es (seit Januar 1989) +9,87% jährliche Rendite bei 38,17% Drawdown gegenüber +5,85% und 73,67%. Gerade der verringerte Drawdown trägt dazu bei, dass am Ende diese beeindruckende Performancekurve entsteht.

Sparplan Effekt beim MDAX

Den Sparplan Effekt auf den MDAX kann man sicherlich als eine Art Spätzünder bezeichnen. So beginnt die Strategie erst ab Herbst 2008 sich vom Index signifikant abzukoppeln. Ein Grund dafür könnte darin liegen, dass es schwerer ist in diesen Index zu sparen. Positiv ist diese Investment Idee dennoch. Am Ende stehen +10,25% (vs. +7,63%) Rendite p.a. bei einem halbierten Drawdown (31,89% vs. 64,14%) zu Buche.

Sparplan Effekt beim FTSE 100

Der FTSE 100 ist einer der wenigen Märkte in unserem Vergleich, bei dem direkt zu Beginn der Sparplan Effekt Wirkung zeigt. Dies liegt u.a. daran, dass hier "nur" die Daten der letzten 29 Jahre vorliegen. In Zahlen sieht es so aus: während mit dem reinen "Buy & Hold" nach Kosten eine sehr beschauliche Rendite entsteht (+1,50% p.a.), wurden mit dem zeitlich begrenzten Investment +5,31% p.a. erwirtschaftet. Der zwischenzeitliche Verlust sinkt dabei erfreulicherweise von 54,65% auf knapp 26%.

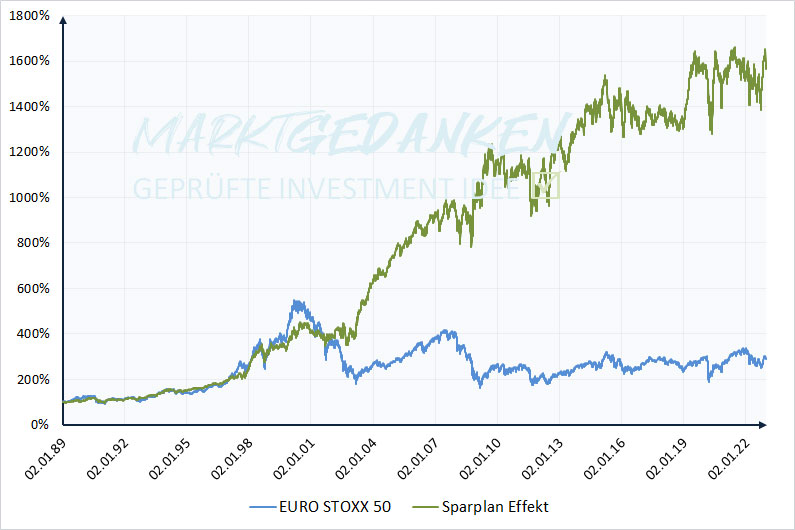

Sparplan Effekt beim EURO STOXX 50

+8,43% Rendite p.a. bei 25,62% Drawdown: der Sparplan Effekt funktioniert auch im Euro Stoxx 50. Anders als bei S&P 500 und DAX startet die Outperformance hier allerdings schon Anfang 2002. Im Index selber wurde im Vergleich eine jährliche Rendite von +3,16% bei 70,35% Drawdown erzielt.

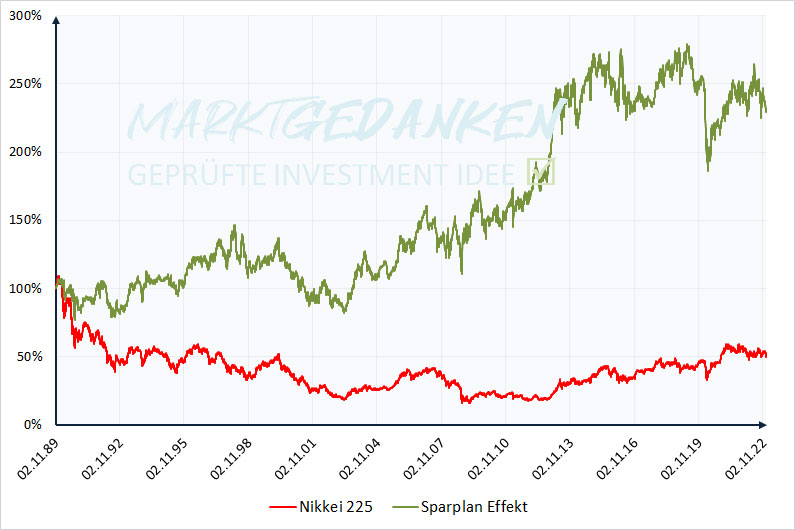

Sparplan Effekt beim Nikkei 225

Im Vergleich zu den anderen Indizes war ein Investment in den Nikkei 225 selbst unter Nutzung des Sparplan Effekts nicht wirklich attraktiv (+2,47% Rendite p.a. bei 43,97% Drawdown). Das Ergebnis zum Index selber (-2,03% Rendite und 85,55% Drawdown) wird allerdings auch hier verbessert. Dennoch gab es in der Vergangenheit weitaus bessere Ansätze und Märkte, um sein Geld zeitlich begrenzt zu investieren.

| Snapshot | "Sparplan Effekt" |

|---|---|

| Handelsansatz | Investition in Aktienindizes zur Zeit von Sparplanzahlungen (Monatswechsel / Monatsmitte) |

| Geeignet für | Aktienindizes (bspw. S&P500, DAX, Euro Stoxx 50, ...) |

| Klassifizierung | A (Aktien) - Mehr zum ABC Modell |

| Strategietyp | Satellit - Mehr zum Core-Satellite Ansatz |

| Instrumente | Futures, CFD |

| Haltedauer | mittel - wenige Tage bis zu zwei Wochen |

| Handelsfrequenz | mittel - vier Transaktionen (je zwei Kauf/Verkauf) pro Monat (und Markt) |

| Kostenanalyse | Obwohl Haltedauer und Handelsfrequenz als mittel eingestuft werden können, sind bei dieser Strategie Spread und Transaktionsgebühren stärker zu beachten als bspw. ein Overnight Swap. Eine Umsetzung per (je nach Kontogröße) Futures oder CFD erscheint passender als bspw. per ETF. |

| Anmerkungen | Das saisonale Muster des "Sparplan Effekts" ist bei allen betrachteten Märkten nahezu gleich ausgeprägt. Aufgrund der zunehmenden Anzahl an Sparplänen hat es gute Chancen auch in Zukunft bestehen zu bleiben. Es bietet sich zusätzlich an, diese Investment Idee mit der "Sell in May" Strategie zu kombinieren. Bewegung zum Monatswechsel ist auch bekannt als "Monatsultimo Effekt" oder "Payday Anomaly". |

Funktioniert der Sparplan Effekt?

Einfaches Konzept, solide Renditen. Der Sparplan Effekt überzeugt und sollte weiter im Auge behalten werden. Als kleine Hilfestellung werden deshalb die hier angesetzten Daten (25.-04. und 13.-18.) in unseren kostenlosen Investment Kalender eingetragen.

Dein Ansprechpartner

Du willst mehr über diese oder andere Strategien erfahren? Du hast Fragen zum PLUS+ Programm? Dein persönlicher Investment Coach Michael steht Dir gerne bei Deinen Anliegen zur Verfügung.

Nimm einfach unter

Michael A. Martens

Michael A. Martens