Die Idee

Diverse Mythen ranken sich um den Verlauf der Aktienmärkte in der Woche vor dem großen Verfall (Dreifacher Hexensabbat). Dieser findet jeweils am dritten Freitag in den Monaten März, Juni, September und Dezember statt. Was ist dran an diesen Geschichten? Wirken sich "Maximum Pain" - Theorie und andere Zauber wirklich auf die Märkte aus? Und wie können wir das für uns nutzen?

Die Analyse

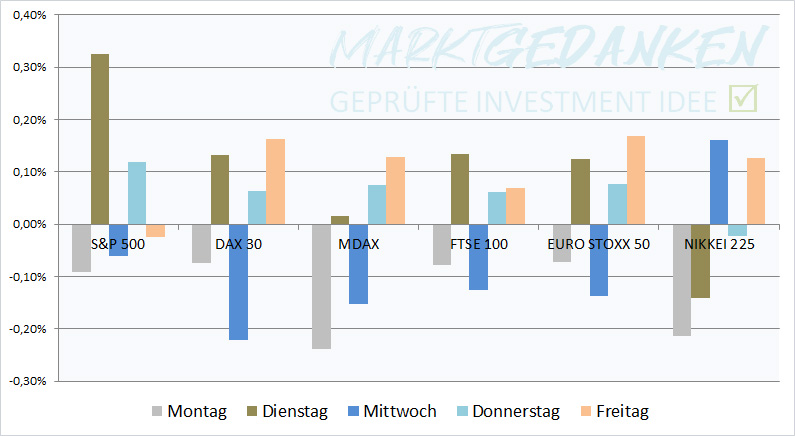

Also eines wird auf den ersten Blick deutlich: langweilig wird es in der Woche vor dem großen Verfall nicht! Während der S&P 500 sich am Dienstag und Donnerstag besonders stark präsentiert und keine großen Verlusttage aufweist, zeigen die europäischen Märkte vor allem am Montag und Mittwoch mitunter extrem schwach und am (Dienstag), Donnerstag und Freitag stark. Der Nikkei ist der einzige Markt, der sich Dienstag extrem negativ präsentiert und dafür am Mittwoch glänzt. Da im weiteren Verlauf die Strategie automatisiert werden soll, konzentrieren wir uns für die nähere Betrachtung auf den S&P 500 und den DAX.

Die Performance

Um realistische Ergebnisse zu erzielen, wurden für die Berechnungen der Performance neben Kosten für Zinsen (3,0% p.a. anteilig je Handelstag) auch praxisnahe Kosten je Transaktion (u.a. für Handelsgebühren, Spread und Slippage) berücksichtigt.

Bitte beachten: Die individuellen Kosten sind abhängig von Bank/Broker, Produkt, Markt, Handelsvolumen und der Kontogröße. Sie können deshalb von den hier getroffenen prozentualen Annahmen erheblich abweichen. Die im Folgenden ermittelten Renditen beruhen auf der Analyse der letzten 30 Jahre ohne Berücksichtigung von Wechselkursbewegungen und Steuern. Sie dienen nur der Information und stellen weder ein Versprechen noch eine Garantie für zukünftige Gewinne dar!

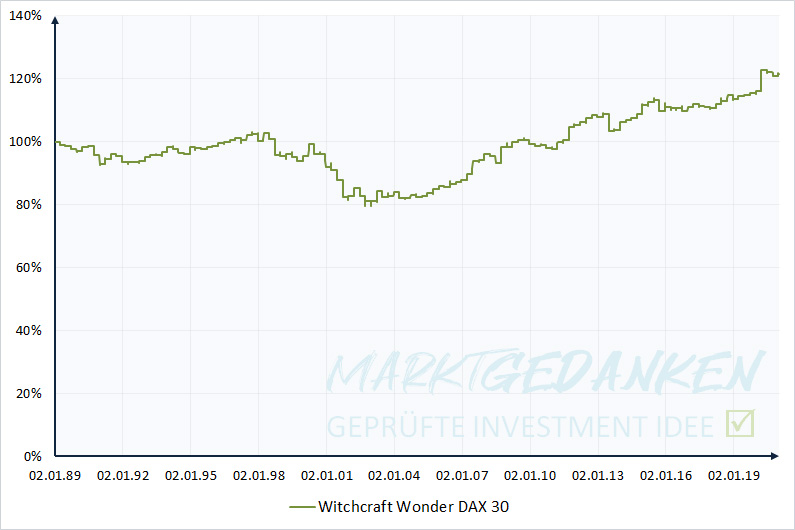

Witchcraft Wonder beim DAX (Donnerstag - Freitag)

Heiße Hexen? Von wegen! Höchtens als lauwarm kann man die Performance der Strategie auf den DAX unter Berücksichtigung von Kosten in den letzten 32 Jahren bezeichnen. Selbst wenn man sich nur auf die starken Tage Donnerstag und Freitag konzentriert bleiben am Ende insgesamt nur +21,33% (0,44% p.a.) Performance bei 22,85% Drawdown.

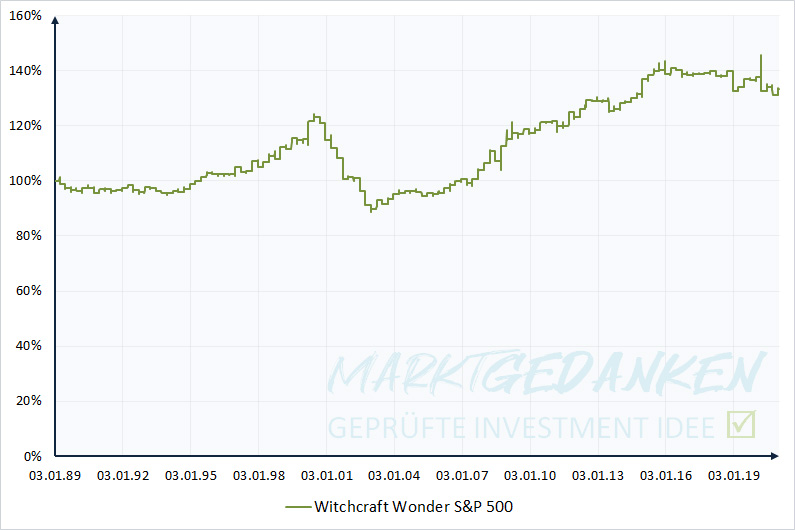

Witchcraft Wonder beim S&P 500 (Dienstag - Freitag)

Wenngleich besser als beim DAX ist auch beim S&P 500 die Rendite nach 32 Jahren doch eher ernüchternd: +0,9% p.a. bei 28,65% Drawdown wirken nicht gerade einladend. Es zeigt sich eine deutliche Schwächephase der Strategie im Zeitraum zwischen den Jahren 2000 und 2003. Genau in dieser Phase war auch der S&P 500 sehr schwach. Hilft hier vielleicht ein Trendfilter?

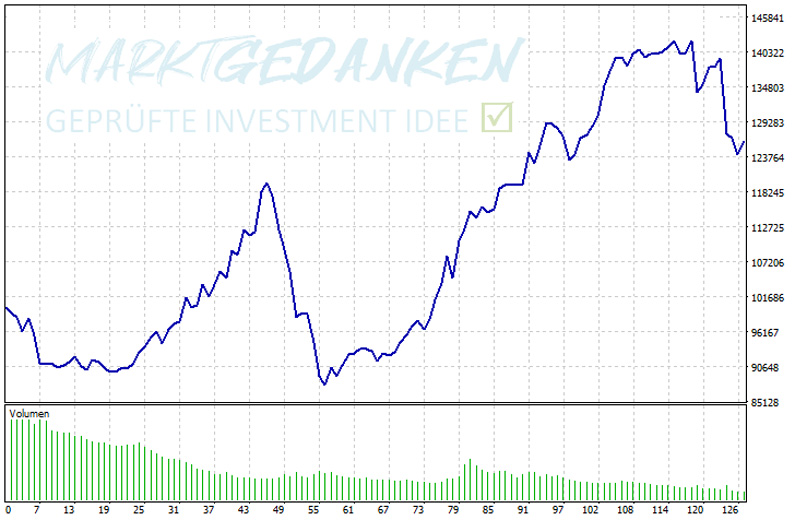

Witchcraft Wonder beim S&P 500 (automatisiert - ohne Filter)

Um den Nutzen eines Trendfilters möglichst genau zu ermitteln, wurde die Witchcraft Wonder Strategie im Metatrader 4 (MT4) programmiert und getestet. Damit das Gesamtergebnis sehr nahe an das vorab in Excel ermittelte heran kommt, werden näherungsweise 2 Punkte Spread als Kosten angesetzt. Dadurch sind nach 32 Jahren eine Rendite von +26,18% bei 28,21% Drawdown und einem Profitfaktor von 1,25 zu verzeichnen.

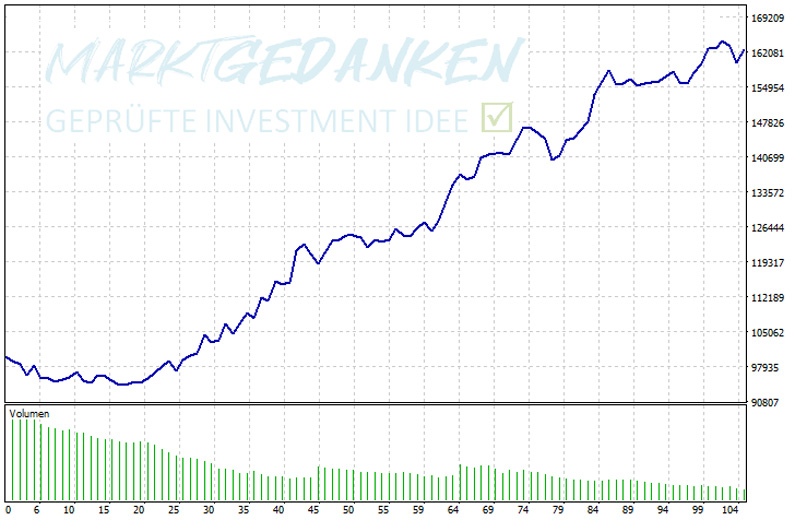

Witchcraft Wonder beim S&P 500 (automatisiert - mit Filter)

Der Trendfilter zeigt Wirkung und so entfaltet sich die pure Kraft der Hexenmagie. Die Performance wird mehr als verdoppelt und steigt auf +62,64% nach 32 Jahren. Besonders erfreulich ist, dass der Drawdown auf 6,52% extrem verringert wurde. Der Profitfaktor steigt auf 2,26.

Snapshot |

"Witchcraft Wonder" |

|---|---|

| Handelsansatz | Halten einer Indexposition in der Woche vor dem großen Verfall |

| Geeignet für | Aktienindizes (S&P 500, DAX) |

| Klassifizierung | A (Aktien) - Mehr zum ABC Modell |

| Strategietyp | Satellit - Mehr zum Core-Satellite Ansatz |

| Instrumente | Futures, CFD |

| Haltedauer | mittel - wenige Tage |

| Handelsfrequenz | niedrig - zwei Transaktionen (je ein Kauf/Verkauf) pro Quartal |

| Kostenanalyse | Auch optimiert ist die Rendite pro Transaktion bei dieser Strategie relativ klein wodurch es extrem wichtig ist, die Kosten für die Umsetzung (insbesondere Spread und Transaktionsgebühren) im Auge zu behalten. |

| Anmerkungen | Im Grundsatz ist die Strategie nicht wirklich attraktiv, durch technische Analyse (wie bspw. einem einfachen Trendfilter) kann das Ergebnis aber enorm verbessert werden. Zeitliche Überschneidung mit dem Sparplan Effekt. |

Das Fazit

Die Performance der Grundstrategie, vor dem großen Verfall long zu gehen, ist doch eher schwach. Gefiltert sieht es da schon etwas besser aus. Für einen Eintrag in den kostenlosen Investment Kalender reicht es dennoch, wobei eine automatische Umsetzung der gefilterten Signale die bessere Möglichkeit zur Beimischung darstellt. Der entsprechende Robot steht kostenlos für Testzwecke unter folgendem Link zur Verfügung: AlphaX Investment King jetzt testen!